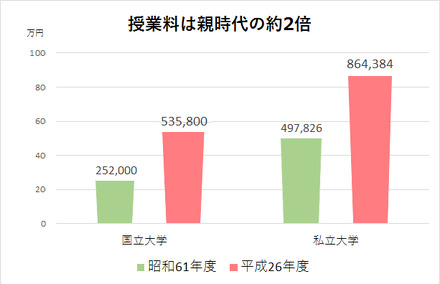

◆年収は上がらないのに大学授業料は親の時代の約2倍

文部科学省の調査によると、平成26年度(文科省公開の最新情報)の国立大学の授業料は535,800円/年、私立大学の場合は平均864,384円/年。これにそれぞれ入学金がかかる(国立282,000円、私立261,089円)。この金額を、今の親世代の学生時代と比べてみよう(グラフ1)。

今から30年前の昭和61年、国立大学の授業料は252,000円、私立の場合は497,826円だった。今の学費と比べるとほぼ倍増。対する親の収入はというと、アベノミクス効果でここ2、3年上昇に転じているものの、長引くデフレによってほぼ横ばいかむしろ下がっている。つまり、教育費が家計を圧迫する比率が各段に高くなっていると言える。

◆大学費用の平均は4年間で667万円、自宅外通学だと1千万円超

大学でかかるのは授業料だけではない。受験料や初年度の学校納付金、複数の大学を受験した場合の併願校への納付金、通学交通費、自宅外通学(下宿)をする場合の引っ越し費用やアパートの敷金、家財道具の費用などもかかってくる。

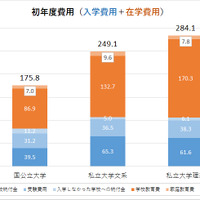

日本政策金融公庫の調べによると、平成27年度の授業料を除いた大学の入学費用(入学金、寄付金、受験料、併願校への納付金等含む)の平均は102.6万円。国公私立別では、国公立81.9万円、私立文系で106.7万円、私立理系で106.0万円。

在学費用(授業料、通学費、教材費、塾・習い事等含む)は、1年間で141.1万円。国公私立別では、国公立93.9万円、私立文系で142.2万円、私立理系で178.0万円となっている(グラフ2)。

これらの在学費が世帯年収に占める割合は実に平均17.8%にのぼる。収入が下がれば下がるほど比率は高く、200万円以上~400万円未満の世帯では平均36.8%となっている。

地元を離れて大学に進学して一人暮らしをする場合、仕送りも必要だ。日本政策金融公庫「教育費負担の実態調査結果」(平成27年度)によると仕送り額の年間平均は124.9万円。月額にすると10.4万円。引っ越し、アパートの敷金、家財道具などの初期費用は平均45万円。大きな出費だが、それでも足りないのが実情。73.2%の大学生は、「仕送りだけでは生活が困難」なため、アルバイトをしている(独立行政法人日本学生支援機構「平成26年度学生生活調査」より)。

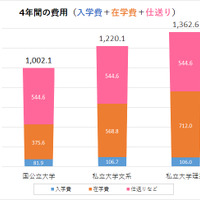

では、結局のところ4年間でいくらかかるのか(グラフ3)。先の数字を4倍し、入学費用を足すと、大学4年間でかかる費用の平均は667.0万円、国公私立別では、国公立457.5万円、私立文系で675.5万円、私立理系で818.0万円。

さらに、1人暮らしの場合は、仕送りと初期費用を合わせて544.6万円がプラスとなる。また、私大でも医科歯科系、芸術系になるとさらに高額になる。

◆意外な盲点! お金が必要なのは入学前

さて、大学4年間にかかるおおよその費用はわかったが、気をつけなければならないのが、それがいつ必要になるかだ。入学金や初年度授業料は、入学後ではなく、入学前に納入するのが一般的。一般入試で合格した場合は、2~3月の振込だが、AO入試や推薦入試の場合は、10月ごろに合格発表があり、早々に初年度納付金を納めなければならない。

「教育費は学資保険をかけているから大丈夫」という人も、保険金の受取日(満期日)が手続きに間に合うかどうかを確認しておこう。

◆3人に1人が奨学金を利用、地元就職で返済免除も

高額な教育費を、どのように工面すればいいだろうか。

一番に思い浮かぶのが、日本学生支援機構や大学が貸与・給付する奨学金。日本学生支援機構の発表によると、平成26年度の貸与型奨学金の利用者割合は、大学学部生の38.7%にのぼり、約2.6人に1人が利用していることになる。

日本学生支援機構の奨学金には、利子なしの「第一種」と利子がつく「第二種」があり、いずれも要返済の貸与型。返済不要の給付型奨学金は日本では一般的ではなく、創設について検討が始まったばかりだ。

奨学金の支払額は、利子なしの第一種が、月3万円~6万4千円(支払額は、国公立・私立、自宅・自宅外かで異なる)。利子がつく第二種は、月3万、5万、8万、10万、12万円の中から自由選択となっている。

第二種の返済には利子が課せられる。利率は、卒業年の貸与終了時に決定するので借りるときにはわからないのが不安だが、上限は年3%と決められている(参考:平成28年3月末の固定金利で年0.16%)。

日本学生支援機構の奨学金の募集は入学後の4月。高校3年からの予約申込みも可能で、通常は在学している高校を通じた手続きとなる。募集は4~5月と10月。うっかり見逃さないよう要注意だ。

大学独自の奨学金については、大学案内や学校のホームページにも記載されていることが多いのであらかじめ調べておこう。貸与型だけでなく、給付型、学費免除、下宿代補助など、さまざまな奨学金がある。

また、大学卒業後、地元で就職した学生は、奨学金の返済を免除するという地方自治体もある。平成27年時点では香川県、福井県、富山県、鳥取県、山口県、鹿児島県が導入。検討中のところもあり、今後も増えそうだ。

◆入学前の出費に備えたり、子どもの返済負担が心配という方に頼りになる教育ローン

低金利の奨学金は魅力だが、成績の条件や、年収・所得制限がある。最大の問題は、振込が入学後であること。すでに述べた100万円以上もかかる入学費用には充てられないのだ。また、子どもが将来返済していくことになるため、子どもの返済負担も心配になる。そこで注目したいのが、教育ローンだ。

教育ローンには、銀行など民間の金融機関が行うものと、日本政策金融公庫が行う公的なものがある。「国の教育ローン」は、年間約12万件の利用があるという。

◆奨学金と教育ローン

奨学金と、教育ローンのもっとも大きな違いは以下のとおり。

【奨学金】

・学生本人名義でお金を借りて卒業後に本人が返済する

・月々定額が振り込まれる

・年収の上限がある

・日本学生支援機構の奨学金の特徴

概要:日本学生支援機構が取り扱っている。支払は月々定額。

条件:第一種=5段階評価3.5以上、第二種=平均水準以上。年収の上限がある。

利用額:第一種=月額5.4万円(私立、自宅通学の場合) 第二種=月額3~12万円から選択

支払方法:毎月定額

メリット:金利が低い。第一種は無利子。第二種も年3%が上限。

デメリット:募集期間が決められている。貸与開始が入学後のため、入学時にかかる費用の支払いには間に合わない。

【教育ローン】

・保護者が契約し返済も保護者

・100万円、200万円といったまとまったお金を一括で借りられる

・民間の教育ローンには年収の下限、国の教育ローンには年収の上限が設定されている

・国の教育ローンの特徴

概要:100%国が出資する日本政策金融公庫(全国152店舗)が取り扱っている。

条件:年収の上限がある(例:給与所得者で子ども2人の場合890万円、一定の条件を満たす場合は990万円)

利用額:子ども1人につき350万円。

支払方法:1年分まとめて

メリット:いつでも申込み可能。入学前から受け取れる。固定金利で長期返済が可能。

デメリット:金利は奨学金より若干高い(平成28年9月現在、固定年1.9%)。

教育費の工面方法にはいくつかあることがわかったが、何をどのように使ったらいいのだろうか。次回は、ファイナンシャルプランナーに、賢い教育費の調達方法について聞く。